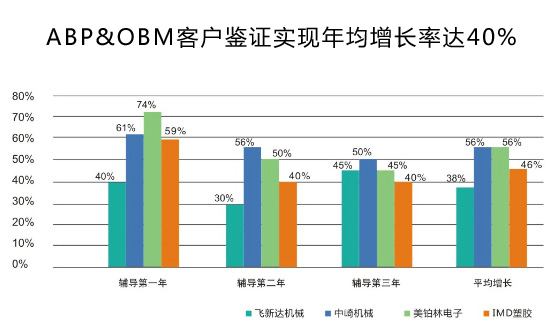

深圳市思博企业管理咨询有限公司(sinbo) 是拥有多年管理实践的实战型管理咨询企业,思博数十人的咨询师团队用近十年的时间潜心研究世界管理大师彼特·德鲁克的目标管理及台湾陈宗贤教授的企业经营计划管理,同时深入日本、台湾、欧美等知名企业学习先进管理理念及技能,结合中国企业本土化的特点,成功研究出一套适合中国国情的企业经营管理系统《企业年度经营计划与全面预算管理》。该系统在思博团队的潜心指导下,已成功帮助中国数百家企业实现年业绩增长40%

深圳市思博企业管理咨询有限公司(sinbo) 是拥有多年管理实践的实战型管理咨询企业,思博数十人的咨询师团队用近十年的时间潜心研究世界管理大师彼特·德鲁克的目标管理及台湾陈宗贤教授的企业经营计划管理,同时深入日本、台湾、欧美等知名企业学习先进管理理念及技能,结合中国企业本土化的特点,成功研究出一套适合中国国情的企业经营管理系统《企业年度经营计划与全面预算管理》。该系统在思博团队的潜心指导下,已成功帮助中国数百家企业实现年业绩增长40%

| 万科定增仍存变数 持股近半的中小股东会支持? |

| 浏览量:2439次 发布日期:2015-12-30 10:27:17 |

“宝万之争”最新剧情:万科将定增收购,宝能系可能有偿付风险。 昨日,万科在港交所公布了重大资产重组方案,将通过新股加现金的方式收购目标公司。据万科人士透露,万科仍在寻找更多合适的重组标的。腥风血雨中,万科急需补充弹药,赢得最广泛的友军。 公告显示,万科已经在12月25日,与一名潜在交易对手签署了一份合作意向书。万科拟以新发行股份方式(A股或H股)及现金支付方式,收购潜在卖方所持有的目标公司所有权益。最终交易对价、交易结构及目标资产具体范围,将由双方协商决定。万科称,如果双方在2016年6月30日前未就收购达成一致,该意向书将失效。 万科已经停牌超过一周,最晚于2016年1月18日复牌,复牌后3个月内将正常交易。万科还有不到20天,可以用来为自己赢取更多筹码。 23日晚间,戏剧性的一幕出现了,万科和安邦几乎同步发声支持对方。万科成功拉拢了安邦,双方将联手对抗“野蛮人”宝能系。至此,万科事业合伙人、华润、安邦以及铁杆散户刘元生等“盟军”持股共计26.82%,超过宝能系的24.26%。 万科现在的股东前三甲分别为宝能系、华润、安邦,持股各占24.26%、15.29%、6.18%。据万科2015年三季度财报,前10名股东中,国信证券、前海人寿、银河证券、中证金、中信证券、华泰证券、招商财富等机构投资者居多,约占24.81%。剩余的中小散户股东大约占万科总股本的30%。上述机构投资者和散户加起来超过了一半比例。中小股东的站队很可能决定未来万科控股股权的命运。 万科章程规定,股东大会作出发行股票等特别决议,须经出席股东大会的股东所持表决权的三分之二以上通过。 “股东大会是否通过(定增计划),宝能会不会不计成本进一步增持,双方能获得多少股东支持,都还不确定,仍待观察。只能说万科管理层现在由守转攻。”中海油法律部一名资深律师对《中国企业家》表示。 王石在对宝能宣战时曾表示,“我们要为万科的信用、为万科这个品牌而战,为中小股东而战。”他声称,“我们不会受到资本的胁迫,中小股东就是我们的大股东。” 中小股东是否与万科管理层在同一战线呢?他们最看重的是股价上涨,而万科股价一直被低估,长期持有万科的股民们自然会有怨言,因而对宝能这样的“搅局者”是持欢迎态度的。 如此看来,万科的定增是一招险棋,如果采取低价增发方案,将面临股价被摊薄的问题,中小股东们极有可能用脚投票,宝能更加不会同意,投入300多亿,怎能眼瞅着打水漂?再者,增发数量太少则无法稀释宝能的股权。因此,可行的方案有可能是高价大量增发,这同时意味着接盘者要准备数百亿资金,而且万科接触的目标公司应该不止一家。 据《21世纪经济报道》,万科的防御底牌可能还包括抢筹万科的60亿资管计划,已购入万科7.79%的股权。其中,三季度末进入万科十大股东之列的“招商银行-德赢1号专项资产管理计划”,自8月13日成立至万科停牌前,先后10次追加买入万科A;相关的“德赢2号”在11月4日成立后,也有5次追加买入。 宝能系则正在面临潜在的危机。宝能系通过杠杆短期集结大量资金,大举买入万科之后,尚有充足资金,不过高杠杆已经令监管层警惕起来。保监会副主席陈文辉昨天指出,一些投资较为激进的保险公司面临偿付能力不足的考验;部分举牌上市公司股票的保险公司面临集中度和流动性风险,并批评少数险企控股股东将险企当融资平台,其实是在暗讽宝能。 上述律师表示,即便宝能违规坐实被处罚,对其后续万科股票操作也不会有太大影响。 这场战争推高万科股价几乎翻倍,最大的获利者毫无疑问是宝能,无论是继续增持蓝筹股,还是卖出套利,都不会太亏。然而,许多中小股东却在刀光剑影的厮杀中,漫长而焦躁的等待中,期待复牌后迅速清仓离场。

本文来源:中国企业家 作者:杨倩 |

|

上一个:空调营销大亨吴方亮二次创业:寻求… | 下一个:制造业寒冬:没有欠薪的企业仅有3… |

相关新闻 |